FOREXpf

Воскресенье, 28.Апр.24, 21.35.43

Приветствую Вас Гость | RSS Сделать стартовой Добавить в избранное

|

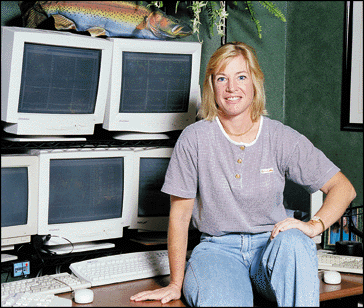

Линда Брэдфорд Рашке

Карьера Линды Брэдфорд Рашке захватила акции, опционы и фьючерсы, начиная от торговли в биржевом зале и заканчивая управлением собственной фирмой. Ее рецепт успеха после 20 лет торговли: упорная работа, подготовка и приверженность базовым правилам.

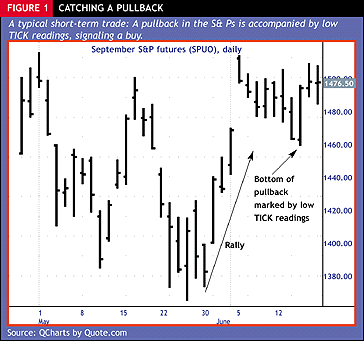

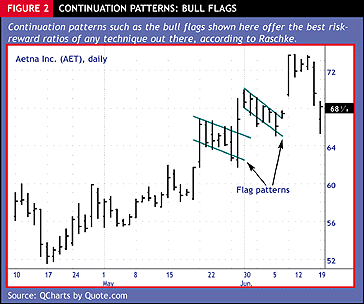

Те, кому повезло общаться с Линдой, знают, что она редкий тип: профессиональный трейдер, который может простым языком объяснить практические понятия торговли. Коллеги знают ее как одного из самых упорно работающих и наиболее посвященных представителей этого бизнеса. Ее торговая карьера затронула акции, опционы и фьючерсы и как частного трейдера и как менеджера по доверительному управлению деньгами. Она была представлена в статьях Джека Швэгера «Новые рыночные волшебники», Сью Хереры «Женщина с Уолл-стрит» и во многих других журналах и статьях. Она также является соавтором популярной книги по краткосрочным торговым стратегиям «Быстрая торговля на Уолл-стрит». Рашке начинала как трейдер в биржевом зале в начале 1980-ых, проведя в общем шесть лет, торгуя опционами на Тихоокеанской Фондовой бирже и Фондовой биржи Филадельфии, перед тем как успешно перейти на более высокий уровень торговли — значительное достижение, учитывая высокий процент неудач у трейдеров из биржевого зала, которые пробуют зарабатывать на жизнь за его пределами. Она начала управлять деньгами в 1993г., продолжая настойчиво торговать на своем собственном счете. Она торгует на разных рынках, но концентрируется на краткосрочной торговле фьючерсами S&P. Рашке все еще тратит долгие часы на анализ рынков и подготовку каждый день, хотя она профессионально торговала в течение 20 лет. Она ярый сторонник ежедневных ритуалов и дисциплины, которые поддерживают ее сосредоточенной на торговле, даже если это не влияет немедленно на ее торговые решения. И она практикует простоту, избегая сложных индикаторов в пользу методов, основанных на цене, которые определяют, например, паузы или откаты в рамках трендов. Она сделала перерыв в своей вечерней работе по анализу, чтобы обсудить вопросы, которые каждый трейдер должен знать, а также свои подходы к рынкам. Вопрос: Вы в своей торговле придерживаетесь определенной системы или действуете по собственному усмотрению? Линда: Я всегда, в значительной степени, действовала по собственному усмотрению. Я пришла из торговли в биржевом зале, из среды, где вы учитесь читать данные, что называется, на лету. Но я также потратила годы, проверяя торговые концепции, в большинстве со Стивом Мором из «Moore Research Center». Мы проверили миллион моделей и тенденций, и сделали большое количество разработок. Я придумала некоторые замечательные системы, но я использую их как индикаторы, на свое усмотрение, потому что я должна иметь контроль. Системы имеют значение для прогноза — они дают мне идею относительно вероятности того, в каком направлении рынок продолжит движение. Это не обязательно означает, что я вхожу там, где показывает система или управляю позициями так, как сделала бы система. Если определенная система сигнализирует о покупке или продаже, то я могла бы рассмотреть возможность скальпирования в направлении сигнала этой системы. Также, иногда неудавшийся сигнал может иметь еще большую ценность для прогноза, чем первоначальный сигнал. Я приведу вам классический пример — покупка на откате к Скользящей средней для последующего движения обратно. Я могла бы подумать, «Это — сделка с достаточно высокой вероятностью, могу ли я делать систему на тот случай, когда эта система терпит неудачу». Вопрос: Вы обычно переворачиваете позиции? Линда: Я не останавливаю и не переворачиваюсь вообще. Но я ищу неудавшиеся сигналы, потому что очень часто они могут закончиться сильными движениями в противоположном направлении. Они не возникают так часто, так что частота вашей торговли становится ниже. Но если вы имеете что-то, что работает, скажем, в 70% — 80% времени, есть серьезное основание, почему это не работает в то время, когда терпит неудачу. Вы фактически получаете больше информации от сигналов, которые не работают. Скажем так, я делаю систему, основанную на неудавшейся покупке — той, которую не в состоянии удержать Скользящая средняя. Сначала, если сделка на покупку терпит неудачу, то я знаю, что не собираюсь покупать на откате на этом рынке. Затем, так как должна быть достаточно хорошая причина, чтобы система пошла вниз, то, возможно, это имеет прогнозную ценность для движения вниз на определенное число баров или дней. Поэтому, я собираюсь рассматривать сделки в короткую сторону. Вопрос: Вы думаете, что ваш стиль торговли — это естественный результат вашего опыта как трейдера биржевого зала? Линда: Конечно, понимание потока ордеров полезно, но вероятно более полезно понимать тип среды, в которой вы торгуете в эти дни. На рынке с большим объемом, где развивается тренд, лучше использовать рыночные ордера. Если же рынок вялый и малоактивный, то следует быть осторожным с использованием рыночных ордеров. В ситуации диапазонной торговли, ваша цена входа имеет более важное значение, поэтому есть смысл использовать лимит-ордера. Вы знаете, есть так много неправильных представлений о краткосрочной торговле. Даже как трейдер в биржевом зале, я могла держать позицию, при направленном движении, длительностью два — три месяца. То, что я делала бы — это удерживала эти долгосрочные позиции с большим количеством скальпирования. Это то, что я, в значительной степени, делаю сейчас. Я буду сидеть с позициями гораздо дольше, чем можно было бы подумать, но я одновременно c этим, могу все еще скальпировать S&P на пятиминутном графике. Общее правило состоит в том, что чем больше изменчивость рынка или дольше длина внутри-дневной линии (S&P является хорошим примером), тем короче временной период, на котором вы можете скальпировать. Вопрос: Что вы подразумеваете под «внутри-дневной линией»? Линда: Это сколько внутри-дневное колебание рынка захватывает в течение дня. Скажем, S&P поднимается на шесть пунктов, снижается на десять пунктов, затем поднимается на другие четыре пункта. Цена не изменилась в конце дня, но она двигалась, в общем, на 20 пунктов. Для краткосрочного стиля торговли, вам действительно необходимо такое движение назад и вперед в течение дня и не так много рыночных инструментов имеют такое движение. Вопрос: Насколько продолжительны, в среднем, ваши краткосрочные сделки? Линда: На S&P, моя средняя сделка занимает приблизительно 10 минут. Но у меня есть позиции по фьючерсам Nasdaq, которые я удерживаю около двух недель. Тренд по ним больше, чем на S&P, но спрэд между покупкой и продажей очень широкий и там много рыночного шума. Вопрос: Вы используете лимит-ордера в этих сделках? Линда: Я торгую по рынку в 90% своих сделок. Вопрос: Вы когда-то сказали, что верите в прогнозирование ценового направления, но не величины движения. Как вы управляете своими позициями и берете прибыль? Линда: Скажем так, я иду в длинную сторону, и рынок начинает показывать некоторый импульс вверх. Сначала, вы хотите увидеть определенную цену и объем в этом направлении. Я слежу за тем, возникают ли краткосрочные модели продолжения. Если я нахожусь в длинной позиции, и рынок начинает прорываться вверх, я хочу видеть модели продолжения на часовом графике — небольшие бычьи флаги, треугольники и т. д. Когда рынок прорывается и есть некоторая динамика, то обычно присутствует три толчка. На часовом графике, они могут развиваться за двух- или трехдневный период. Рынок должен продолжать удерживать свои достижения. В тот момент, когда вы видите, что он отдает больше, чем следовало, вы выходите при первом восстановлении или паузе. Вопрос: Вы регулируете размеры позиций? Линда: Я обычно выполняю свои сделки в двух частях. Я стараюсь остаться с позицией, пока я могу и снимать половину. Я обычно не усредняю сделки, я вхожу сразу. Я стараюсь найти лучший вход — где я могу легко управлять риском. Как только вы видите это место, вы можете войти и открыть позицию полностью. Если открываете полную позицию сразу, то это самое близкое к вашей точке риска. Когда вы усредняете, получается так, что вы будете всегда усреднять проигрывающие позиции, но вы никогда не будете добавлять к своим выигрышным позициям, когда они начинают подниматься. Усреднение, на самом деле, плохая привычка, если вы не находитесь на очень изменчивом рынке, и вы уже не запланировали формирование позиции из двух частей. Но я считаю, что в большинстве случаев усреднение приносит больше вреда, чем пользы. Что касается выхода из сделки, то если рынок достигает ценовой цели и вы в действительности не уверены, собирается ли он продолжить движение, то вы должны, по крайней мере, зафиксировать половину позиции. Вопрос: Ваша торговля основывается больше на прямом ценовом действии или на индикаторах и системах, которые вы упоминали ранее? Линда: Девяносто процентов того, что я делаю, основывается на цене. Индикаторы — это всего лишь производные от цены. Так что фактическое ценовое действие всегда будет на один шаг опережать любой индикатор. Лучшее, что делают индикаторы — это говорят вам, когда есть новые максимумы или минимумы динамики, что сигнализирует о продолжении. Не имеет значения, что вы используете — осциллятор, Стохастик или функцию среднего истинного диапазона. Я использую чистую степень изменения — есть миллион способов, как вы можете сделать это. По крайней мере, вы можете определить количество индикаторов. Трудно тестировать чистые ценовые модели. Так, для оценки рыночных тенденций и целей модели, индикаторы могут быть полезны. Но когда я торгую, я смотрю на цену и размышляю, «Хорошо, этот рынок снижался утром, теперь он начинает делать новые максимумы днем» или «Мы открылись ниже вчерашнего минимума и теперь мы поднялись назад до той же цены». Я работаю намного больше с ценовыми уровнями и опорными точками: можем мы протестировать двухдневный максимум? Можем мы откатиться к Скользящей средней? Это то, что я делаю. Вопрос: Какие временные графики вы наблюдаете в течение дня? Линда: Чтобы наблюдать внутри-дневной рынок, я использую 30-, 60- и 120-минутные графики для каждого рынка, за которым я наблюдаю. Это позволяет довольно хорошо оценивать направление рынка. Если вы не сможете увидеть что-нибудь на этих графиках, то нет ничего страшного. На одном из этих временных масштабов, вы будете всегда видеть или модель восстановления, вроде флага или вы будете видеть тестирование ключевого уровня поддержки или сопротивления. Рынок либо восстанавливается, либо тестирует. Вопрос: За чем вы еще следите в течение дня для своих краткосрочных сделок? Линда: Для внутри-дневных сделок, скажем так, я обычно наблюдаю только за ценовыми данными. Иногда я наблюдаю одно- или пятиминутный график, но я обычно наблюдаю за уровнями и тиками и индикатором TRIN. Вопрос: Вы ищете что-то определенное? Линда: Я использую тики подобно динамическому осциллятору: Если тики делают новые максимумы, я буду искать возможности покупать на откатах. Например, недавно было восходящее ралли на S&P в течение приблизительно двух недель, сопровождаемое примерно пятидневной коррекцией. Тики достигали вчера −400, −500 и этим утром (13 июня) был первый раз, когда они корректировались через полторы недели, что являлось сигналом покупки см. диаграмму 1, ниже). Это подобно тому, когда осциллятор после ралли становится перекупленным и немного откатывается. Тики ведут себя почти точно так же. Но я использую их также, чтобы подтвердить тренд. Например, сегодня днем тики продолжают делать новые максимумы, что подтверждает движение вверх.

Определение эффективности выходов

По нашему мнению выходы гораздо более важны, нежели входы, хотя большинство начинающих трейдеров проводят большую часть своего времени в поисках идеальной стратегии входа, как будто это может решить их проблемы.

Во времяя одного из семинаров мы проводили игру, в ходе которой все входили в рынок одновременно и затем осуществляли свою собственную стратегию выхода по мере того, как изменения цен сообщались группе. После примерно 10 быстрых туров игры результаты обычно варьировались от одного экстремального значения до другого. Несколько трейдеров получили большую прибыль, несколько понесли большие убытки, большинство находилось посередине. Очень редко случалось, чтобы два трейдера имели одинаковый результат. Целью этих простых занятий было показать эффект выходов на наши результаты. Все имели одинаковый вход, однако результаты варьировались от значительных прибылей до значительных убытков. То же самое истинно и для настоящей торговли. Выходы определяют результаты нашей торговли и имеют намного большее значение, чем что-либо еще. Да, выходы даже более важны, нежели управление капиталом (размер позиций). Ни одна самая лучшая стратегия управления капиталом не способна превратить убыточную систему в прибыльную, но даже небольшие изменения в стратегии выходов способы творить чудеса. Несколько лет назад, когда мы только начали тестировать наши первые индикаторы, мы обнаружили, что даже незначительная вариация стратегии выхода, используемой в системе, влияет на количество сделок, соотношение прибыльных и убыточных сделок, максимальные убытки и общую доходность. Мы пытались тестировать входы, но быстро обнаружили, что на самом деле тестируем выходы, так как на самом деле изменения входов очень незначительно меняли результаты системы. Мы начали разделять тестирование входов и тестирование выходов. Теперь мы тестируем стратегию входов, определяя только количество прибыльных сделок после выхода через фиксированное число баров. Этот метод тестирования входов основан на нашем выводе о том, что единственной целью входа является инициация сделки в правильном направлении. Все, что происходит после этого не имеет к входу никакого отношения, поскольку исход сделки находится в руках нашей стратегии выхода. Мы хотим, чтобы наши входы приследовали только одну цель - инициация сделки в правильном направлении, так рано, как это только возможно, и эту функцию легко измерить. Чем выше процент прибыльных сделок по выходу через фиксированное количество баров, тем лучше вход. Но как измерять эффективность выхода? Как определить, какой выход лучше? Что такое хороший выход? Что такое плохой выход? Что лучше: выход А или выход В? С целью количественного сравнения различных выходов мы создали Exit Efficiency Ratio (показатель эффективности выхода). Для начала необходимо иметь данные о прибыльных сделках и количестве баров в них от входа до выхода. Например, предположим, что что мы сделали прибыльную сделку, которая длилась 12 баров от входа до выхода и принесла нам общую прибыль в размере $1500. Следующий шаг состоит в том, что мы идем к точке входа и отсчитываем от нее 24 бара после нее. Наш теоретический период удержания позиции в два раза больше, чем реальный. Затем мы зрительно находим самый лучший возможный выход внутри этого 24-дневного периода. Не стесняйтесь, выберите действительно самый хороший выход и рассчитайте общую прибыль для этого выхода. Предположим, что в нашем случае при выходе в самой высокой точке прибыль составила бы $2500. Тогда показатель эффективности выхода вычисляется делением действительно полученной прибыли на теоретически возможную. Мы делим 1500 на 2500 и получаем показатель эффективности выхода в размере 60%. Это означает, что мы получили в действительности 60% от возможной в данной сделки прибыли. При нахождении лучшей теоретической точки выхода удвоение периода удержания позиции необходимо для получения действительно честного результата, так как основной ошибкой большинства трейдеров является слишком ранний выход из прибыльных сделок. Увеличив теоретический период удержания позиции за пределы реального периода, мы можем определить, действительно ли это имело место. Автор: Брюс Бэбкок

Теория хаоса и рыночная действительность Когда начинающий трейдер начинает испытывать в своей торговле проблемы, его первой реакцией является мысль, что для успеха на рынке он должен научиться предсказывать движения цен. Приложив минимальные усилия он обнаружит, что для долгосрочных предсказаний используют фундаментальный анализ, а для краткосрочных - технический. Если наш начинающий трейдер исследует историю цен того рынка, на котором он работает, он обнаружит то, что кажется повторяющимися паттернами. В течение длительного времени рынки движутся вверх и вниз длинными циклическими волнами. Если он смотрит внимательно, то он может обнаружить на графике определенные краткосрочные фигуры, которые повторяются все вновь и вновь. После того, как он откроет для себя мир математических индикаторов, он обнаружит, что определенные сочетания индикаторов и фигур имеют свойство повторяться - часто около главных вершин и впадин. Обнаружив эти повторяющиеся паттерны разных видов, он быстренько вычисляет сумашедших размеров прибыль, которая возможна, если кто-то будет предпринимать правильные действия в правильный момент. Неудивительно, что наш начинающий энтузиаст прийдет к выводу, что рынок это есть нечто, что повторяет раз от раза само себя различными способами. И если он или она сможет выучить характерные фигуры и циклы, большая прибыль сама потечет в карман. Может быть рынки организованны так, что они постоянно повторяют себя раз за разом в некой зашифрованной форме. И если наш трейдер сможет расколоть этот секретный шифр, то будут возможны не только огромные прибыли, но он или она смогут вообще избежать потерь. Наш трейдер начинает преследовать эту цель, используя доступную литературу. Возможно, почта принесет ему предложение специальных торговых систем, которые извлекают прибыль из неких паттернов, известных узкому кругу квалифицированных специалистов. Поскольку такие системы часто оцениваются в тысячи долларов, наш трейдер может предположить, что они должны действительно быть работающими торговыми инструментами. Брошюры об этих системах часто содержат рассказы о легендарных трейдерах или, наоборот, о трейдерах-затворниках, которые обнаружили секрет рынка и сделали на этом миллионы. С помощью различных средств продавец получил эти секреты и сейчас он согласен поделиться ими только с несколькими счастливчиками трейдерами - за определенное вознаграждение с их стороны. Подобные истории усиливают веру в то, что некоторые трейдеры, делающие большие деньги, достигли этого успеха благодаря тому, что они обнаружили о рынке нечто, что может знать только суперпрофессионал. Однако несмотря на громадное количество такого рода методов предсказания в книгах, торговых системах и програмных продуктах, в течение любого года около 75% трейдеров теряют деньги. Если взять более длительный период наблюдения, то теряют деньги около 95% трейдеров. Тем не менее практически никто из трейдеров не задается себе вопросом о том, существуют ли в принципе пригодные к использованию повторяющиеся паттерны цен. Недавно я видел статью "Магия графических фигур и проекций". В этой статье ничего не говорилось о прибылях, зато очень много о "магии". Самой своей природой люди более восприимчивы к идеям, дающим надежду. Они верят в то, во что они хотят верить, несмотря на множество доказательств противного. Мимолетная удача заставляет многих верующих трейдеров укрепляться в их ложной вере. В недавнем интервью меня спросили, каким самым важным качеством должен обладать трейдер. Я ответил: "Существует большое число различных качеств, которыми должен обладать трейдер, чтобы добиться успеха. Они все важны. Но я должен подчеркнуть, что есть одно качество, которое наиболее важно - это способность воспринимать реальность таковой, какой она является". Неудачливые трейдеры имеют искаженное представление о рынках, самих себе и о том, что они на самом деле делают, когда торгуют. Для них очень тяжело сбросить с себя эти искаженные представления, поэтому они обречены на поражения в долгосрочном плане. При этом рынок действует таким образом, что усиливает у них эти ложные представления. Это сглаживает противоречия, возникающие у них. Введение в теорию хаоса. Исключается возможность изучения истории рынка математическими и статистическими методами и выявления существования неких повторяющихся паттернов и циклов. Рынки есть нелинейные динамические системы. Теория хаоса это математический аппарат для анализа такого рода нелинейных динамических систем. Применение этого аппарата показывает, что рыночные цены носят высоко случайный характер с небольшим трендовым компонентом. Величина этого трендового компонента варьирует от рынка к рынку и от величины временного окна. Для объяснения хаотических систем используется понятие фракталы. Фракталы - это объекты обладающие свойством самоподобия, т.е. такие объекты, части которых подобны целому объекту. Популярным примером для объяснения является дерево. Хотя ветви становятся все меньше и меньше, однако каждая ветвь остается похожей по структуре верви большего порядка и дереву в целом. Так же и при разглядывании движения цен на месячных, недельных, дневных и внутридневных графиках структура движения остается похожей. Как у объектов живой природы - при приближении вы видите все больше и больше деталей. Другой характеристикой хаотичных рынков является так называемая "чувствительность к начальным условиям (sensitive dependence on initial conditions)". Это то, что делает динамичные рыночные системы такими трудными для предсказания. Поскольку мы не можем абсолютно точно описать текущую ситуацию и поскольку множество ошибок и неточностей в описании ситуации накапливаются с течением времени вследствии общей сложности системы - точное предсказание становится невозможным. Даже если мы сможем точно предсказать завтрашние изменения цен (а мы не можем), мы все равно будем иметь нулевую точность в предсказании даже на 20 дней вперед. Значительное количество думающих трейдеров и знатоков предполагает, что торговля интрадей, например на 5-минутных барах, есть попытка торговли случайного шума и, поэтому, является потерей времени. С течением времени те, кто торгуют шум, обречены на поражение из-за стоимости торговли (комиссия, накладные и т.д.). В то же время эти же эксперты утверждают, что долгосрочные ценовые движения не являются случайными. Трейдеры могут с успехом торговать исходя из дневных или недельных графиков, если они следуют трендам. Возникает естественный вопрос - как на одном и том же рынке может быть так, что краткосрочные движения цен носят случайный характер, в то время как состоящие из этих краткосрочных случайных движений долгосрочные носят преддетерминированный характер? На самом деле такой парадокс может существовать. Система может носить случайный характер в краткосрочном плане и быть преддетерминированной в долгосрочном. Примером такой системы в природе являются бронхи человека. Не существует краткосрочных паттернов и повторяющихся краткосрочных циклов, которые были бы значимы с предикативной точки зрения. Паттерны цен и индикаторов, которые трейдеры используют для торговли, с легкостью могут быть обнаружены в любом наборе случайных цифр. Таким образом, шансы предсказать будущие цены в краткосрочных временных рамках с помощью технического анализа примерно равны вероятности предсказания выпадения числа при игре в рулетку. В книге Edgar Peters была исследованна потиковая четырехлетняя история S&P. Был сделан вывод, что хотя краткосрочные колебания не являются абсолютно случайными, однако преддетерменированный компонент в них исчезающе мал. Поэтому "чрезвычайно маловероятно что часто торгующий (на коротком временном промежутке) трейдер может действительно иметь прибыль на протяжении длительного времени". Так же было обнаружено отсутствие циклов на данных интрадей. На сколько я знаю литературу, это не просто личное мнение. Это научный факт. Трейдеры это игнорирующие подвергают себя финансовуму риску. Означает ли это, что рынок колеблется случайным образом и все трейдеры обречены на проигрыш вследствии стоимости торговли? Нет. Трейдеры могут использовать долгосрочную трендовую компоненту рынков для получения статистического преимущества. Это в точности то, что делают тренд-следящие системы. Это объясняет, почему хорошие тренд-следящие системы, торгуемые на диверсифицированных рынках, приносят прибыль год от года, в то время как трейдеры, работающие внутри дня, несут убытки в долгосрочном плане. Чтобы быть успешным трейдером нужно поставить себя в положение владельца казино. При любой ставке владелец казино имеет статистическое преимущество. И хотя казино может понести кратковременные убытки, чем чаще игроки делают ставки, тем больше вероятность выигрыша казино. Если вы торгуете подход, который имеет статистическое преимущество и если вы следуете ему строго (большое если), как казино, вы не можете понести убытки в долгосрочном плане. Мои прикидки относительно трейдерского успеха дают следующий примерный результат - одна треть успеха зависит от системы, одна треть от выбора рынков и одна треть от дисциплины, с которой трейдер следует своей системе. Мы никогда не можем заранее знать, в какой момент наша система принесет свое статистическое преимущество. Лучшее, что мы можем сделать, это создать ее без подгонки под исторические данные и протестировать. Если система переподогнана под исторические данные, то тестирование бесполезно и даже вредно. Простой способ избежать подгонки - это использовать одинаковые правила для всех рынков и протестировать систему на максимальном количестве возможных рынков. Если система приносит прибыль на большом количестве рынков в течение длительного времени, то скорее всего такая система не подогнана. Для увеличения ваших шансов и уменьшения риска очень важно оптимизировать для вашей системы состав портфеля и размер счета. Поскольку статистическое преимущество получается от следования трендам, вы можете увеличить свои шансы концентрирусь на рынках с более выраженной трендовой компонентой. Я написал книгу "Trendiness in the Futures Markets", которая является комплексным исследованием склонности 29 популярных рынков к трендам в диапазоне временных окон от 5 до 85 дней. Хотя мы можем измерить склонность различных рынков к тренду в исторической перспективе, однако мы не можем знать наверняка, какой рынок будет иметь наиболее выраженный тренд в ближайшие пол-года год. Поэтому, для уменьшения краткосрочного риска, мы должны диверсифицировать - так же, как и концентрировать. Мои личные исследования показали, что оптимальный портфель для тренд-следящей торговой системы должен содержать от 10 до 20 рынков. Лично я торгую 19 различных рынков с помощью различных тренд-следящих систем. Другим аспектом |

Реклама

"FOREX MMCIS group"

– это уникальное сочетание надежности и профессионализма! Важно! Бесплатный конкурс и никаких вложений

<<<Перейти>>>

Обмен визитами- YouRaise.Ru

Сборник книг «Теория прогнозирования рынков Вильяма Делберта Ганна

|

1PS.RU

1PS.RU